DDI變數仍多 大摩看空聯詠

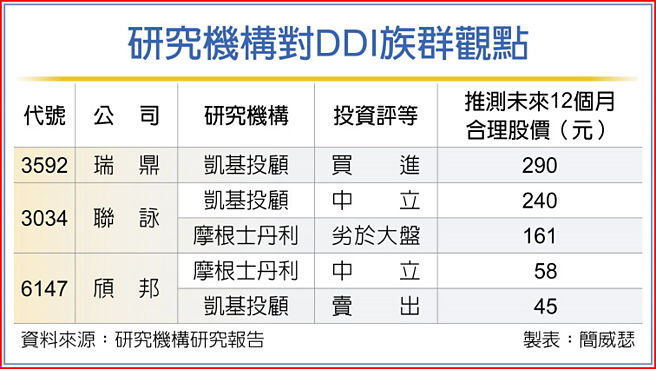

研究機構對DDI族羣觀點

隨電視面板價格走穩,大尺寸面板驅動IC(LDDI)第四季狀況似乎較爲穩定,不過,摩根士丹利證券指出,消費性電子產品終端需求依然疲弱,DDI止穩只是曇花一現(short lived),明年第一季將出現新一波價格修正,重申對聯詠(3034)「劣於大盤」觀點。

凱基投顧也指出,電視的LDDI需求於第三季末觸底,最新注意到面板業者已開始釋出新的現貨訂單,然預期此屬「U型」復甦,仍須等待較顯著的需求反彈跡象浮現,像是面板廠產能利用率大幅攀升,以及強勁的實際銷售狀況,纔有可能轉爲較樂觀看法。

摩根士丹利證券指出,短期而言,確實看到電視面板價格走穩幫助LDDI也走穩,使DDI前景暫時趨於穩定,然價格下行趨勢將在明年重新啓動,且壓力恐擴散到封測與晶圓代工端;值得注意的是,市場目前低估了價格與毛利率的雙重壓力,研判DDI業者獲利會有更大的下行風險。

以目前情況來看,大摩認爲,智慧機、電視、筆電等消費性電子產品終端第四季需求依然相當掙扎,因晶圓產量削減,電視用DDI庫存下降到9~12周,預期LDDI本季價格小跌0~5%。反觀TDDI庫存水位仍高,大摩預期,TDDI本季報價會有中高個位數跌幅;至於OLED DDI價格自9月才見到首次下降,現在仍處於相對高位,因此,第四季單位售價會有兩位數跌幅。

有鑑於DDI下行壓力不見消散,摩根士丹利認爲毛利率壓力尚未完全反應在聯詠的財務報表上,研判明年上半年僅能損益兩平,對聯詠推測合理股價161元。

凱基投顧說明,大陸同業積極降價搶市,可能拖累聯詠LDDI與TDDI定價,考量市場競爭加劇與市佔流失,調降聯詠第四季產品單位售價與出貨量預估。另外,在DDI領域中,瑞鼎因AMOLED營收佔比最高,且價格展望最具韌性,是凱基的首選;頎邦則有iPhone明年上半年出貨量可能存在下檔風險壓力,給予「賣出」投資評等。