全球債券ETF 息收不漏接

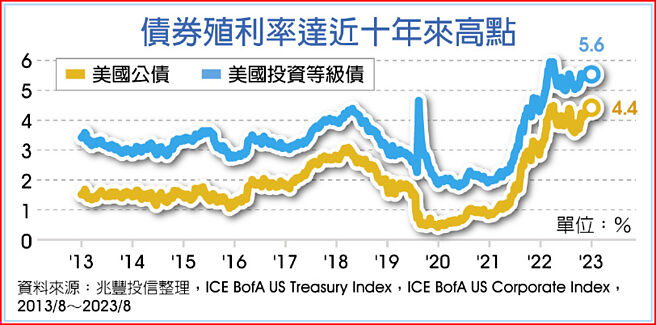

債券殖利率達近十年來高點

美國經濟朝向軟着陸的方向明確,現階段趁債券價格便宜且利率高點,進場卡位領債券息收。投信法人看好全球債券投資機會,建議可尋求全球各類型債券的投資機會。

兆豐投信指出,全球債券ETF具有高流動性及成長趨勢,持續吸引不同的投資大衆進場佈局,去年成交金額達6.2兆美元,年增長44%,累計過去五年的年複合成長率達23%。全球債券ETF市場規模,統計至今年第一季已達2兆美元大關,且規模仍不斷在快速增長中,預估市場規模將於2030年突破6兆美元。債券相對股票擁有較低風險的特性,現在來到十年難得一見的高殖利率,美國投資等級債收益率超越5.5%,相對能享有穩健性及收益率的好時機,可透過債券ETF組合基金來做較高殖利率債券的佈局。

施羅德(環)環球收息債券基金產品經理劉又慈表示,未來若降息,短端利率下行空間更大,在經濟大幅衰退可能性低,當以靈活的存續期間策略因應未來降息環境。建議不妨以多元債同時囊括投資等級債及非投資等級債,靈活掌握,佈局全球才能掌握機遇不漏接。

臺新策略優選總回報非投資等級債券基金經理人李怡慧認爲,預期聯準會升息走入倒數階段,一旦釋放貨幣政策進入暫停升息階段,有利非投資等級債券的表現,建議優先佈局「提前買回」非投資等級債券。

日盛全球創新科技非投資等級債券基金研究團隊分析,非投等債企業的財務狀況持續改善,槓桿率顯著下降,通膨壓力減緩也有利於降低成本,這些因素有助於降低信用風險,並提高非投等債的吸引力。且創新科技相關產業資本利得成長機會優於整體產業,科技產業前景佳、違約率較低,目前的收益率和利差仍然具有一定的吸引力,可留意佈局時機出現。

富蘭克林坦伯頓精選收益基金經理人桑娜.德賽強調,考量目前殖利率水準以及利率即將到高點的預期,適度拉長存續期可望創造更佳的總報酬機會。因應景氣走緩,看好高品質公債和投資級企業債的防禦表現,精選非投資級債也有助爭取更高的收益。