投等債ETF 魅力四射

美國長天期公債高息誘人。示意圖。 (路透)

美國長天期公債高息誘人,最新美國10年公債殖利率截至11日達4.27%、美國20年公債殖利率達4.56%,紛紛創12月以來新高,投信法人指出,美國投資等級債殖利率比公債還高,維持在5%以上。值此債券殖利率相對高檔,隨債券價格下降時,有望吸引市場新一波債券ETF搶進潮。

根據集保中心截至6日的統計資料來看,今年國人投資債券ETF人數大增97.4萬人,12月起元大00968B、統一00966B相繼掛牌,17日還有新光00970B掛牌交易,債券ETF熱潮不因歲末而稍減。

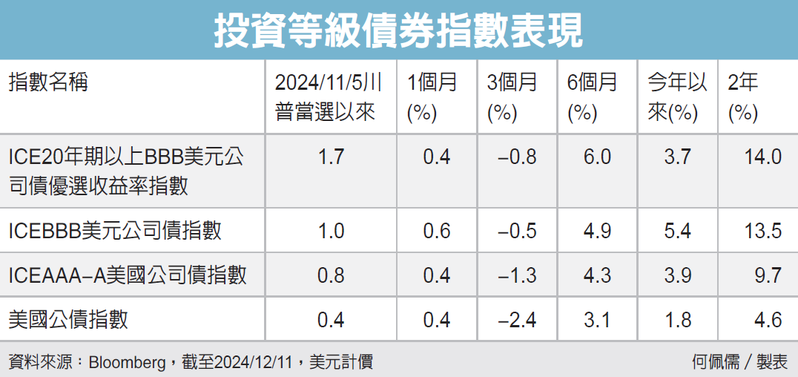

投資等級債券指數表現

新光BBB投等債20+(00970B)ETF經理人王韻茹表示,川普2.0時期即將來臨,共和黨新政重新開張,聯準會(Fed)降息的速度可能將會受到新政府政策的影響,對股市不確定也會增加,市場波動加大。

投資人若是想要追求穩定收息的商品,可以鎖定同樣投資等級、且長天期的公司債ETF,除了會享有比公債殖利率還高的息收優勢,若遇到降息期間,長天期投資等級債券價格漲幅,將會比中短天期債券明顯,較有機會掌握未來債券資本利得表現。

羣益ESG投等債20+ETF(00937B)經理人曾盈甄表示,因爲通膨趨近央行目標,目前,美歐央行降息趨勢仍然將延續,寬鬆環境將有利債市表現。

再加上,國際政經局勢目前還有不確定性存在,市場對於具有防禦性質,又具有穩健收益特性、殖利率水準也具吸引力資產,仍有配置需求,後市表現可留意。

其中,結合ESG概念的長天期BBB級債特別值得留意,兼具債信品質、收益優勢與ESG趨勢,且長天期債在降息循環中,受惠程度也相對較高。

根據彭博統計,截至11日,投資等級債券指數從今年初以來,績效均凌駕美國公債指數,尤其是BBB級投等債。自從川普宣佈當選以來,績效上漲表現贏過A級債券指數,也同步大幅領先美國公債指數。

法人認爲,長天期美國BBB級投資等級公司債指數,因爲存續期間較長,未來降息反而有機會帶來資本利得表現空間,息利雙贏的可能性相對突出,建議投資人可趁目前BBB級債券仍處於高殖利率階段,先進場卡位相關債券ETF。

專家表示,近兩年債券ETF不僅產品類型更趨多元,在通膨趨緩、美歐降息循環展開爲債市打造順風環境下,買氣更是直線上升,截至11月底止,整體原型債券ETF規模更接近新臺幣3.08兆元,較去年底增加近1.03兆元。可見愈來愈多投資人透過債券ETF來進行資產配置,或是建立穩健收益來源、平衡投資組合波動,以及掌握降息趨勢下帶來的潛在價差空間。

※免責聲明:本文僅爲個人觀點與紀錄,而非建議。投資人申購前需自行評估風險,詳閱公開說明書,自負盈虧。