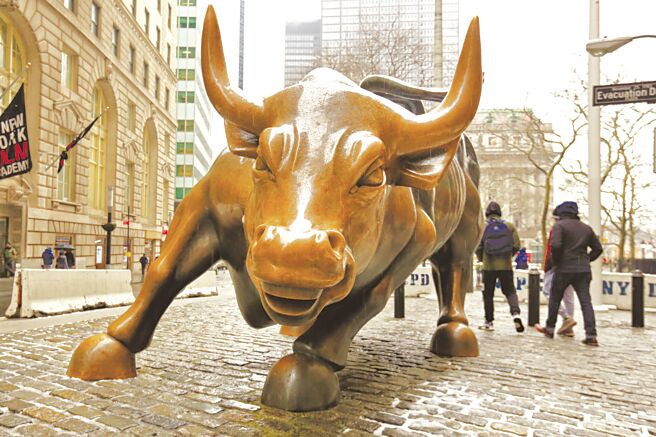

專家傳真-牛年「牛」轉乾坤

對於全球大部分地區而言,2020年都是艱難的一年。在新加坡,國際旅行和商業活動都按下了暫停鍵,失業人數隨之上升,從街邊餐館到老牌零售企業等衆多商家關掉分店甚至停業。

隨着疫情有望漸漸緩和,今年表現落後的股票很可能會在2021年迎頭趕上。如果說2020年的投資方向是注重韌性、大型股和美股,那麼隨着受封鎖措施影響最嚴重的行業和市場開始復甦,我們認爲2021年的投資主線將是週期股、小型股和全球配置。

2021年是復興之年

經歷了動盪的一年後,全球經濟週期有望實現強勁反彈。疫苗應會在2021年中廣泛可得,進而推動商業活動更快恢復常態。在美聯準會保持鴿派之際,各國政府也着力緩解就業和資產負債表受到的衝擊,我們認爲全球超寬鬆的貨幣政策應會持續一段時間。在美國新一屆政府治下,貿易緊張局勢等不利因素也可能緩解。

市場普遍預測明年全球GDP將大幅成長5%以上,扭轉2020年下跌近4%的頹勢。亞洲方面,經濟也有望實現巨大飛躍,比如新加坡2021年GDP有望成長6%,而2020年幾乎是衰退類似的幅度。

同樣,所有主要地區的企業盈餘都有望大幅反彈。繼2020年萎縮16%後,全球企業利潤有望成長25%。在亞洲,隨着需求回暖且利潤率復甦,企業獲利和自由現金流料將分別激增20%和40%~50%,這對於股票和信用債而言都是利多。

市場已自3月低點大幅反彈,目前的考慮已不再是「應否」投入資金,而是「如何」去佈局。

如何投資

可以肯定的是,股票不會直線上升,目前的市場走勢是受到疫苗進展和有效性等正面消息的鼓舞,而感染率上升的情況也不容忽視。因此,行情仍可能起伏震盪。相較於擇時,保持投資紀律併爲長遠佈局,纔是駕馭未來的關鍵。

在策略上,我們精選驅動下一波漲勢的市場領域進行佈局。在全球範圍內,我們青睞週期性行業的市場領軍者,比如工業、金融、能源和非必需消費。此外,2020年表現落後的股票(比如英國和新興市場價值股、美國中型股和歐洲中小型股)應會跑贏大型科技股、全球必需消費以及部份「宅經濟」受益者。

亞洲方面,我們認爲亞洲(日本除外)股票還有中雙位數的上漲空間。週期性科技股(尤其是半導體和硬體)處於最有利地位,金融業則有望受益於東協經濟活動重啓。從戰術配置角度,我們看好韓國、新加坡和印度股市,不看好香港、馬來西亞和泰國。

在低利率長期維持的背景下,現金和最安全債券的實際回報可能爲負。爲進一步尋求收益率,投資者需要分散配置於風險較高的市場領域。我們認爲全球信用債存在諸多機會,能夠爲投資者帶來收益,比如新興市場美元主權債、亞洲高收益債和歐元區「邊緣債券」(即接近投資級別的高收益債)。同時,隨着區域經濟週期性回穩,亞洲的高股息股票可望受到追捧,比如工業、能源和銀行類股。

此外,隨着疫情消退,美元的避險需求應繼續回落。明年亞洲貨幣(比如人民幣和新加坡元)兌美元料將繼續走升。

保持投資並多元化配置

市場的亮眼表現在很大程度上是由於對新冠疫苗寄予厚望。近期疫苗方面頻傳佳音,但進度延遲或是實際效果不如預期的風險仍不容忽視。因此,儘管我們預期明年的投資回報相當強勁,但保持投資、並在各個主題與資產類別間分散投資依然至關重要。

特別是,能夠長久持續(或是因疫情而加速發展)的趨勢應受到投資者的重點關注。其中,綠色經濟成爲後疫情時代各國支出計劃的重中之重。中國、日本、韓國、歐盟等地區領導人都承諾爲「綠色科技」(比如電動汽車和可再生能源)提供大量資金支持,爲重振經濟再添動力。長遠而言,與這些趨勢相關的企業將從中受益。

資產類別方面,儘管近期黃金有所降溫,但依然是股票型投資組合的良好多元化工具。黃金的基本面驅動因素(比如美元走軟、美國實質利率爲負)都指向短期內金價回升。即便疫苗未能完全按我們所預期的時間表推出,黃金的避險特質也將使其成爲良好的避險工具。

我們希望牛年恰如其名「牛」轉錢坤,同時也要悉心佈局、穩舵前行。因此,在發掘短期機會之餘,我們也建議投資者聚焦於長期趨勢,同時對風險保持警覺。