美升息到頂 行庫大舉加碼美債

大型行庫2023年佈局美債最新策略

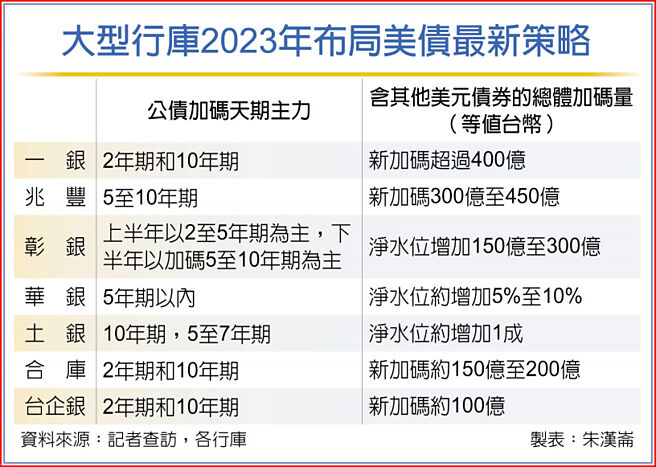

聯準會升息接近尾聲,各大行庫已整裝待發進行新佈局。根據各大行庫去年底董事會通過的今年投資計劃,今年對美債加碼量至少超過新臺幣2,000億元,包括一銀、兆豐、合庫、土銀等大型行庫,今年加碼美債規模都在10%至15%左右。

多家行庫認爲,通膨及聯準會升息今年應會到頂,加碼美債環境更安全,紛紛放大加碼空間。

土銀預期,今年餘額可望比去年底增加1成;華銀擬增加5%至10%,增約等值新臺幣100多億元的美債部位;一銀估美債餘額淨增加約10%至15%,增約200億元至300億元,若合計到期新加碼部位,全年新加碼超過400億元;合庫估增約15%上下,餘額約增加150億元至200億;彰銀估計增加約150億元至300億元;兆豐銀估計較去年底增1至3成投資,若連同今年到期部位,將新加碼300億元至450億元;臺企銀估今年新加碼約100億元左右。

主掌投資業務多年的大型行庫高層指出,針對美2年期及10年期公債爲例,前者利差最大、後者流動性最高,因此基於二種不同的考量,多家行庫將這兩檔天期公債,視爲成爲投資美國政府公債的主流選項。包括一銀、臺企銀、合庫都以2年期和10年期的佈局爲主,根據2月7日最新報價,美國2年期公債殖利率爲4.47%、10年期爲3.67%。

彰銀指出,上半年和下半年分別佈局不同天期的債券,前者以2至5年期爲主,主要因資金成本考量,下半年則更確定升息到達頂點,以加碼5至10年期爲主,也改以實現交易利得爲目標;華銀表示,今年將以佈局5年期以內的短天期債券爲主。

兆豐銀將鎖定5至10年期公債,且分批酌量進場;土銀着眼最佳流動性,選擇10年期債券爲主,但由於利率倒掛,也會佈局5或7年期債券來兼顧收益率。