REITs有潛力 伺機留意買點

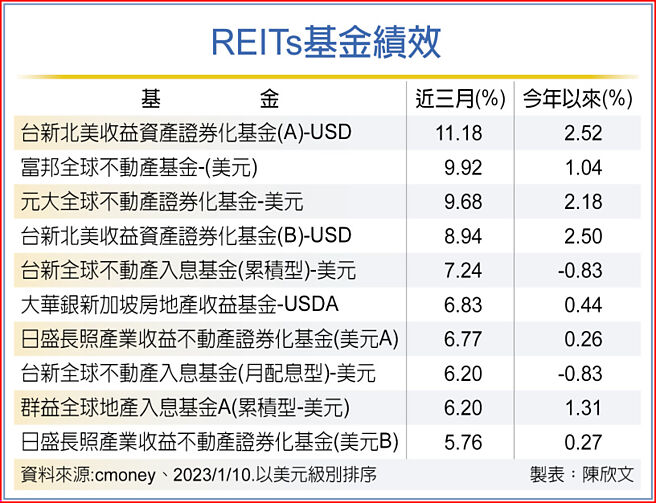

REITs基金績效

根據美系金融機構發表REITs年度投資展望分析,高齡住房(Senior Housing)、工業、預製房屋及自助倉儲等四大產業REITs,將是2023年最具投資機會的優質標的。這些相關產業REITs將在 2023年展現出最具彈性的定價能力,並有機會見到最佳的營收與盈利成長表現。

日盛長照產業收益不動產證券化基金研究團隊表示,全國不動產投資信託協會(Nareit)統計過去45年曆史中六度經濟衰退時期顯示,基於交易市場往往是經濟領先指標,因此經濟實際進入衰退時不論是上市股票或上市REITs平均表現均優。此外REITs爲人所知在經濟衰退至復甦期更有優於股市的表現機會。

日盛長照產業收益不動產證券化基金研究團隊指出,受2022年資本市場動盪影響,上市REITs市價大幅修正,因此市價已過度偏離未上市私募REITs價值約3成之多、且相對自身淨資產價值(NAV)折價近2個標準差。回顧2008年全球金融危機,及2020年新冠疫情大流行時,上市REITs市價同樣產生偏離,但隨後強勢修復時期便具有超越表現。

日盛長照產業收益不動產證券化基金研究團隊分析,去年第三季高齡住房需求來到NIC機構自2005年統計以來的最高水準,且運營商已實現租金增長4.4%,爲歷史最強勁的數值。各類住房入住率皆提升,尤其輔助生活住房(AL)租金增長更達創紀錄的4.9%,依此復甦節奏入住率將在2025年回到大流行前水準,仍對老年住房、醫療辦公室和實驗室空間REITs的長期前景持樂觀態度,建議可善用長照醫療REITs基金參與成長契機。

羣益道瓊美國地產ETF基金經理人李鈺涵表示,預期利率仍將保持高點,Fed將會升息至5%至5.25%,10年公債利率爲4%左右,隨着通脹放緩,衰退不確定性消退,消費者信心改善,預期股票市場的風險將能適度收窄。

目前美國REITs評價在偏低的位置,折價幅度超過10%,本益比處於十年低點,投資價值浮現,且REITs資產獲利來源有一大部份爲收取租金爲主,如電塔出租給當地電信商、廠房租借、土地、商場攤位等都屬於租金範疇。從歷史數據來看,儘管房價指數偶有波動,但美國總體房屋租金中位數走勢穩健向上,金融海嘯期間受影響也不大,替REITs帶來穩定的獲利支撐。