在阿里的幫助下 分衆被高估了

作者|Eastland

圖中人物爲分衆傳媒董事長江南春

2021年4月22日,分衆傳媒(002027.SZ)發佈《2021年第一季度報告》時“抖了個機靈”,預告稱:“2021年H1將實現淨利潤28.3億~28.9億,同比增長243.7%~261.9%。”

上市公司對正式發佈的業績預告負有法律責任,即便收入及成本已然鎖定,提前兩個月“立貼爲證”還是有些“任性”,弊端很明顯。

2018年7月,阿里及關聯方攜150億入股分衆傳媒成爲第二大股東並簽署《合作框架協議》。不幸的是,分衆傳媒2019年的業績非常不理想。2020年邊“糾偏”邊“抗疫”,業績艱難回升。

2020年Q4、2021年Q4,連續兩個季度的財務數據相當靚麗,投資人看到一絲曙光。在此背景下,提前2個多月“預喜”的動機可能是市值管理。與多次回購股票並註銷股票一樣,此舉效果有限,分衆傳媒最新市值1527億。

規模滯漲

1)營收“原地踏步”

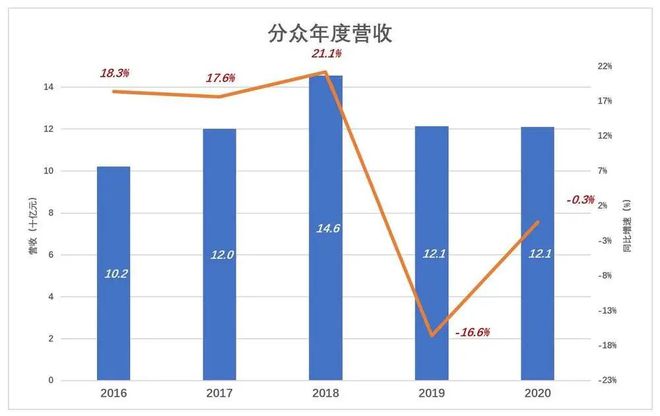

2018年,分衆營收同比增長21.1%,達到峰值146億;2019年驟降16.6%,至121億;2020年小幅下滑0.3%。

即便2021年營收突破歷史峰值,投資人仍難免有這樣的疑問:分衆傳媒離天花板還有多遠?

2019年,樓宇媒體收入100.5億元、佔比82.8%;影院媒體營收19.8億、佔比16.3%。

由於疫情影響,2020年影院媒體收入降至4.8億、佔比不到4%;樓宇媒體收入115.8億、佔比提高到95.7%。

2020年分衆營收與2017年持平,而淨利潤率爲2017年的三分之二。無論以往給人的感覺多麼優秀,對今天的分衆傳媒都不應給予高達38倍PE的估值。

2)媒體資源衝高回落

2017年以來,分衆自營媒體資源規模呈現衝高回落。

2018年獲得阿里戰略投資後,媒體規模暴漲,年末資源總數達266萬臺、同比增加75.4%。

2019年末降至249萬臺、同比減少6.5%;

2020年末進一步降至237萬臺、降幅4.7%。

分衆還通過參股、加盟等方式獲得媒體資源。

截至2018年末,運營媒體總數277萬臺,其中自營266萬臺、佔比96%;

截至2019年末,運營媒體總數263萬臺、同比減少5.2%,其中自營249萬臺、佔比94.7%;

截至2020年末,運營媒體總數260萬臺,其中自營237萬臺、佔比91.4%。

另外,分衆影院媒體規模大致維持在2000家左右、大約1.2萬塊銀幕。

3)樓宇業務是主角

電梯電視通常設置在電梯門兩側,以高清屏幕、聲畫結合方式循環播放。通過對等待電梯的受衆進行密集“洗腦”,令品牌形象深入人心,主要面向都市上班族,覆蓋63個城市。

電梯海報置於封閉的電梯空間內,令受衆在搭乘過程中對廣告產生有效記憶,覆蓋130個城市。

在分衆運營的電梯媒體中,電視、電梯“三七開”的格局已保持多年。截至2020年末分衆運營的260萬臺媒體設備中,電梯電視70.7萬臺(其中68.3萬臺自營)、佔比27.2%;電梯海報版位達169萬塊、佔比72.8%。

2017年,影院媒體給分衆帶來的廣告收入達到23億,2018年小幅提高到24億;2019年回落到20億,佔營收的17.2%。

2020年,由於疫情期間影院停業,影院媒體收入4.78億,同比減少75.9%,每家合作影院獲得廣告收入不到24萬(2019年每家影院廣告收入約爲99萬)。

影院業務營收佔比小,加上毛利潤率較樓宇業務低幾十個百分點,因此難以成爲值得關注的利潤來源。

4)樓宇媒體廣告收入

2017年

2017年分衆樓宇媒體總數約爲175萬臺,樓宇廣告收入93.8億,平均每個媒體版位廣告收入5350元。

2017年175萬臺樓宇媒體中,電梯電視32萬臺、佔比18.2%,電梯海報143.4萬臺、佔比81.8%。

2018年

2018年7月,分衆引入阿里及關聯方150億戰略投資並簽署《合作框架協議》,預計三年內涉資不超過50億元。

在此背景下,分衆開啓了“掃貨模式”,至2018年末樓宇媒體總數大幅增至277萬臺,樓宇廣告收入121億,平均每個媒體版位廣告收入4360元。

2018年277萬臺樓宇媒體中,電梯電視75萬臺、同比增長135%;電梯海報202萬臺、同比增長41%。

2018年電梯電視佔媒體資源的比例從2017年的18%增至27%。電梯電視收費遠高於電梯海報,按理說2018年單塊版位廣告收入應高於2017年,實際情況卻是降低了18.6%。

2019年

2019年分衆樓宇媒體總數回落到263萬臺,樓宇廣告收入降至100億,平均每個媒體版位廣告收入3830元。

2019年電梯電視佔媒體資源的比例從2018年的27%增至28%,而單塊版位廣告收入卻降了12.2%。

2020年

2020年分衆樓宇媒體總數小幅回落至260萬臺,樓宇廣告收入116億,平均每個媒體版位廣告收入回升到4460元。

2020年電梯電視佔媒體資源的比例爲27.2%,比2018年高0.2個百分點,單塊版位廣告收入高2.4%,剔除通脹因素勉強持平。

2017年以來樓宇媒體數量與相關收入的變化說明,廣告主對梯媒需求有限,並不是砸錢圈佔資源,廣告收入就會滾滾而來。

三年一夢

2018年拿到150億後的擴張沒有收到預想的效果,反倒十分慘淡。

2018年Q2,營收41.5億、同比增長28.9%。下半年營收環比下降、同比增速顯著回落:Q3、Q4營收分別爲38億、37億,同比增速分別爲22%、12%;

進入2019年形勢更糟,Q1營收26億、同比下降12%,Q2營收31億、同比下降25%……

媒體資源驟增,廣告主一時難以消化,與其閒置不如讓利,這就是廣告收入下降原因。2019年單位資源牌位廣告收入較2017年低28.5%!

原想廣告主嚐到甜頭會慷慨解囊,不料降價容易提價難。而租金、折舊、電耗、人工、運維成本“剛性十足”,“讓利”難以爲繼。

分衆被迫收縮戰線,到2020年末樓宇資源總數260萬臺,比2018年末減少6.4%,單位資源牌位廣告收入才與2018年勉強持平。

2021年Q1,疫情衝擊下營收再降26%,僅爲2018年Q1的65%。

2020年Q4營收增速顯著回升。2021年Q1營收36億、同比增長85%(比2018年Q1高21.4%)。2021年Q1,扣非淨利潤12.2億(2020年Q1虧損2422萬),經營活動現金淨流入15.7億(2020年Q1淨流入6.6億)。

形勢一片大好,分衆迫不及待“預喜”的心情可以理解。

回過頭來看,2018年前後樓宇廣告市場已逼近天花板。但當年的分衆感覺不到,認爲只要有錢、有合作伙伴就能更上一層樓。

在阿里的幫助下,分衆傳媒做了一個夢,如今只能收拾心情重新出發。

“風韻猶存”的績優股

1)見機行事

2018年、2020年,媒體租賃成本分別爲35億、30億,均佔當年營收的24%。

《2019年報》稱“自2018年第二季度起,爲實現中長期戰略目標,公司大幅擴張電梯電視、電梯海報媒體資源”。

2018年激進擴張的惡果體現在2019年——租賃成本達47億、同比增長32.7%,佔本年營收的38.7%。其中樓宇媒體租賃成本上漲46.7%,影院媒體租賃成本上漲7.8%。

2019年職工薪酬也達到峰值——8830萬元,佔營收的7.3%,較2018年高3.2個百分點。

在瘋狂擴張的2019年,營收不增反降16.6%,成本上長35.3%(其中樓宇業務成本上漲45.3%),毛利潤下降43.1%,毛利潤率暴跌至45.2%,較2018年驟降21個百分點!

2019年末,分衆“優化和梳理樓宇媒體資源網絡”,“相較於2018年末,2019年末境內自營電梯電視媒體和海報媒體分別減少3.3萬和15.8萬個”。

幸虧分衆見機行事,否則2020年疫情帶來的損失會更大,恢復得也不會這樣快。

分衆傳媒並未恢復元氣。2017年,樓宇業務、影院業務毛利潤率分別爲76.7%、57.6%;2019年達到的低谷分別是47.8%、33.7%;2020年分別恢復到64.1%、37.8%,與“大躍進”前的2017年相差很遠。#再也回不去#

2)保持績優股風範

用藍色折線代表毛利潤(率),彩色堆疊柱代表銷售費用(率)和管理費用(率)。藍色“淹沒”彩色時,公司纔會取得經營利潤。

2018年毛利潤達96億,銷售費用、管理費用合計27.4億;毛利潤率66.2%,兩項費用合計佔營收的18.9%。淨利潤57.9億,淨利潤率高達39.8%。

2019年毛利潤降至55億,銷售費用、管理費用合計28.2億;毛利潤率45.2%,兩項費用合計佔營收的23.3%。淨利潤驟降至18.6億,淨利潤率15.3%。

2020年毛利潤回升至77億,銷售費用、管理費用合計28.3億;毛利潤率63.2%,兩項費用合計佔營收的23.4%。淨利潤、淨利潤率分別回升到40億、33.1%。

在最“不靠譜”的2019年,仍然保持績優股的風範,足見分衆的成本、費用控制能力之強。

分衆證明了什麼

分衆傳媒自我定義爲——城市生活圈媒體網絡。在國內330個城市及海外30多個城市,無論工作場景、生活場景還是娛樂場景,有人的地方就有分衆。

另據益普索《中國廣告語盤點》,2020年TOP10廣告語中,47%的消費者認知渠道源於電視廣告,56%源於互聯網媒體,83%源於電梯媒體。而“梯媒”幾乎是分衆獨佔的賽道,這是部分投資機構看好分衆傳媒的理由。

說一千道一萬,衡量媒體價值的權威標準只有廣告收入。廣告主一不憑好惡、二不聽說辭,只看效果。

在2018年H2~2019H1這段時間內,分衆大幅增持樓宇媒體資源,業績卻一敗塗地,說明梯媒賽道並非“黃金鋪就”:

一是單向傳播,沒有互動。

有句名言“我知道一半廣告投入被浪費了,但不知是哪一半”。互聯網廣告可以根據點擊、頁面停留時間等線索減少浪費,梯媒對此無能爲力。

二是不友好。

做得最好的是電商平臺,能夠基於大數據推測用戶對什麼商品感興趣,進而實現千人千面的推薦。

某些新聞客戶端做得很差,“種牙”“植髮”“裝修”“X舵手錶一般多少錢”……任憑用戶千百次點“不感興趣”還是堅持推送、再推送。

梯媒受衆連“不感興趣”都沒機會點,只能一遍遍聽某男星“專門做拖把”的故事。

三是洗腦太刻意。

沒有人能夠逃避被洗腦,也沒有人願意被洗腦。小紅書、知乎、新氧耐心搞“內容營銷”,用戶知道被“種草”一般不會反感。而“婚紗照,去哪拍”這種“噪音洗腦”“高頻刺激”,收穫的知名度不等於美譽度。

還有上面提到“專門做拖把”的廣告。這樣的廣告環境不利吸引、留住“高大上”的廣告主,還透支了明星的“無形資產”。

效果廣告、內容營銷漸成主流,梯媒只是部分廣告主在特定階段的選擇。如果有一天,某婚紗照品牌想讓自己“高端”,應該會選擇其它方式。

分衆傳媒用實踐證明,梯媒在國內300多座主要城市的市場也就100億出頭,基本不存在“爆發”的可能性。

無論近40倍的市盈率,還是超過12倍的市銷率,分衆傳媒都有些被高估了。

(本文由數據由虎嗅榮曉辰協助收集)