美銀:通膨躍美股最大風險

圖/美聯社

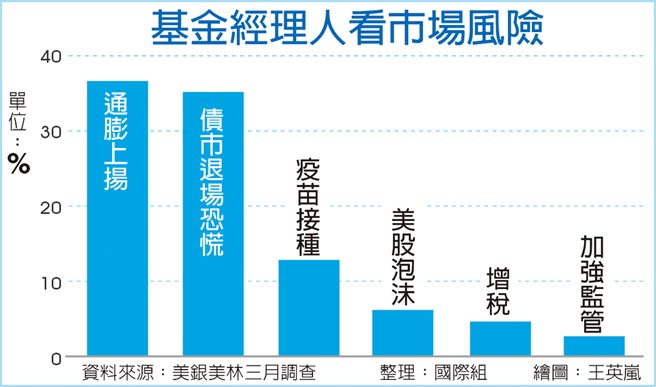

新冠疫情危機以來,華爾街首度未將疫情列爲感到憂心的最大風險,而是預告經濟過熱的通膨。美銀公佈最新基金經理人月調顯示,多數操盤人認爲美股多頭已到了末升段,而不利大盤續攻的前兩大風險分別是通膨與寬鬆退場恐慌(taper tantrum)。

根據美銀的月調,基金經理人公推通膨是美股的最大風險(佔比37%),其次是寬鬆退場恐慌(35%),高達九成三的基金經理人預估全球通膨率未來一年會上揚,高於2月份的八成五,創下有調查以來的歷史新高。

自去年初爆發新冠肺炎大流行後,疫情一直都是基金操盤人公認不利美股行情的頭號風險,直到3月的月調才改由通膨竄居首位。

隨着疫苗推出快速施打、解封與聯邦政府史上最大規模的政策刺激,基金經理人對美國經濟的信心也來到空前新高,91%的基金舵手看好經濟走強,其中有48%的人預估會呈V型強勁復甦。

經濟復甦恐過度樂觀

美銀策略師在研究報告中寫道,「專業操盤人對於經濟的信心一面倒的樂觀。」

也因爲對於經濟相當樂觀,有些投資專家已開始擔心經濟可能過熱,除了將引發通膨飆升,也可能迫使聯準會(Fed)加快升息,進而阻斷經濟復甦與美股多頭。

除了通膨外,投資專家還擔心2013年的寬鬆退場恐慌可能重演,當時由於Fed暗示在經濟復甦後將會減少購債,導致公債殖利率飆升,引發美股大跌。

美國10年公債殖利率去年春天最低下探0.3%,但日前已飆破1.6%,債息急升嚇壞投資人,美股出現亂流大跌,直至最近才又反彈。

至於10年債息升到多少水位會打亂美股多頭格局,有將近半數的基金經理人認爲是2%,並將造成美股拉回修正10%。

儘管道瓊工業與標普5百指數同創歷史新高,但基金操盤人普遍表示還沒看到泡沫,僅15%認爲美股已是泡沫,有25%表示美股多頭才處於初升段,55%認爲是末升段。

此外,反映基金經理人憂心通膨升溫與寬鬆退場恐慌,基金操盤人的現金平均配置水位從2月3.8%,上升到3月的4%。