降息循環 美REITs迎長多行情

法人指出,根據歷史經驗,一旦進入降息循環,美國REITs將展開長多行情。圖/美聯社

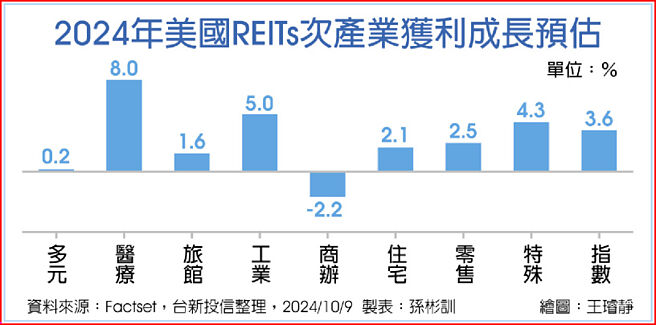

2024年美國REITs次產業獲利成長預估

美國聯準會9月、10月如預期降息,由於整體抗通膨取得進展,若勞動力市場未顯著惡化,將維持小幅度降息,點陣圖預估12月還有1碼降息空間,明年估計降4碼。投信法人指出,根據歷史經驗,一旦進入降息循環,美國REITs將展開長多行情。

臺新北美收益資產證券化基金經理人李文孝表示,就基本面分析,第二季產業持續復甦,公寓租金恢復成長,資料中心受惠AI需求,養老醫療承租率穩健增加,紐約商辦租賃大幅提高,工業與自助倉儲承租率開始改善。目前各次產業本益比幾乎都在五年相對低檔,正是逢低佈局時機。

後市相對看好醫療、住宅及資料中心。醫療社區供給持續放緩下,養老社區第二季承租率上揚0.4%至87%,租金成長4.4%,長照護理入住率也上升0.3%至84.4%,人口老化加速對未來五年醫療REITs的獲利貢獻將有重大助益。

住宅方面租金連續第六個月上漲,7月份繼續上漲0.3%,但在新增供應的壓力下,年增幅仍僅0.3%。

在全國提供空前數量的新公寓之際,入住率保持94.2%不變,顯示租戶以健康的速度吸收全國範圍內的新公寓。

復華全球資產證券化基金經理人張正宇分析,REITs迎來降息循環順風,有利資產評價修復及股息成長表現,加上REITs等非科技業有機會因基期較低,受惠資金類股輪動而有補漲機會,成爲第四季在債券、科技股之外的投資配置選擇。

後續將會以成長性較佳的數據中心、倉儲等次產業爲主軸,並留意先前受高利率壓抑的產業落底復甦投資機會。

富蘭克林華美全球基礎建設收益基金經理人陳美君認爲,儘管資本市場近期波動,但AI發展仍爲主要趨勢,持續建置資料中心,且推動低碳發展所需的綠能需求,也推升基建類股的發展。

日盛長照產業收益不動產證券化基金研究團隊強調,歷史經驗來看隨當時利率走低期間,美國REITs相對於美股的回報率累計達到六成左右,且多頭漲升期間更拉長至2年多,顯示當市場利率持續下降,REITs將是長期看多的配置好選擇。